RESUMO

MENSAGEM PRINCIPAL

Na Amazônia, pessoas desmatam e ocupam terras públicas aguardando a valorização futura. Esta especulação resulta em perdas ambientais (desmatamento excessivo), sociais (os pobres têm menos acesso à terra) e econômicas (a baixa produção das áreas ocupadas). Só na Amazônia havia, em 2010, 12 milhões de hectares de pastos mal utilizados (o equivalente a 2,7 vezes o território do Estado do Rio de Janeiro). Mesmo assim, o desmatamento continuou a uma taxa média anual de 600 mil hectares entre 2010 e 2013. A especulação é facilitada pelas falhas na arrecadação do Imposto Territorial Rural (ITR), que foi criado para coibi-la. No Estado do Pará, estimamos que o potencial de arrecadação do ITR por hectare seria 133 vezes maior do que tem sido arrecadado (R$ 12/hectare em vez de R$ 0,09/hectare). Também sugerimos como aumentar a arrecadação do ITR para coibir a especulação e seus efeitos negativos. Os órgãos fiscalizadores devem submeter as declarações do ITR a uma malha fina com base em mapas das propriedades, imagens de satélite e nos preços de terra atualizados. Além disso, o governo deve atualizar os índices mínimos de rendimento para considerar o uso do solo produtivo na Amazônia. Os índices atuais foram baseados no Censo Agropecuário de 1975 e são extremamente baixos; por exemplo, chegam a apenas 25% do rendimento potencial atual com uso moderado de intensificação da pecuária.

Apesar de melhorias no combate ao desmatamento na Amazônia, cerca de 600 mil hectares de florestas foram derrubados por ano, em média, entre 2010 e 2013. Parte do desmatamento continua, em grande medida para fins de especulação. Uma evidência disto são os 12 milhões de hectares de pastos mal utilizados existentes em 2010, apesar da disponibilidade de técnicas para aumentar a produção nessas áreas. A especulação seria facilitada pela baixa cobrança do Imposto sobre a Propriedade Territorial Rural (ITR), que foi criado para desestimular os latifúndios improdutivos. De acordo com o ITR, imóveis com baixo grau de utilização devem pagar alíquotas de ITR maiores. Neste trabalho avaliamos como melhorar a arrecadação do ITR usando o Estado do Pará como estudo de caso, onde estavam cerca de 50% dos pastos subutilizados na Amazônia em 2010. Encontramos que:

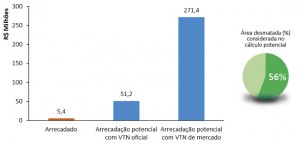

A sonegação do ITR é muito alta no Pará, conforme indica nossa análise do potencial de arrecadação. A primeira simulação, que considerou os preços de terra oficiais na área avaliada – que continha 56% da área desmatada tributável do Pará –, estimou em R$ 51 milhões o potencial de arrecadação em 2011, ou quase dez vezes mais do que o que foi arrecadado em todo o Estado segundo a Receita Federal. Dado que nossa simulação considerou o grau máximo de uso, essa discrepância indica que os proprietários e posseiros de terras usam pelo menos dois artifícios para sonegar o ITR: i) declaram um valor de terra abaixo do valor de mercado; e ii) declaram a posse de uma área de vegetação nativa maior do que a existente para aumentar a área que é isenta do imposto. O alto nível de sonegação também indica a fragilidade da fiscalização atual.

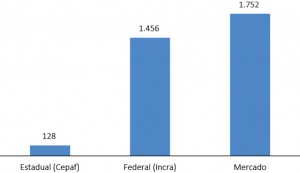

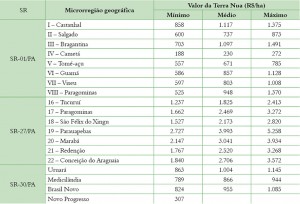

A segunda simulação, que considera os preços de mercado das terras que deveriam ser usados como valores oficiais de referência, mostrou um potencial de arrecadação de R$ 271 milhões. Este valor foi cerca de 50 vezes maior do que foi arrecadado em 2011 e aproximadamente cinco vezes maior do que a simulação que considerou os valores oficiais de referência. Este resultado mostra o potencial efeito da falta de atualização dos preços de terras oficiais, os quais são estabelecidos pelo Conselho Estadual de Política Agrícola, Agrária e Fundiária (Cepaf) e pelo Instituto Nacional de Colonização e Reforma Agrária (Incra). Em 2011, o valor médio de referência do Cepaf e do Incra foram, respectivamente, 93% e 17% menores do que os preços de mercado que deveriam ser utilizados para a fiscalização.

A estimativa do ITR arrecadado por hectare seria outra forma de avaliar a eficácia da arrecadação. O ITR médio arrecadado em todo o Estado equivaleu a R$ 0,09/hectare, enquanto o potencial de arrecadação na área avaliada foi respectivamente R$ 2,26/hectare/ano e R$ 12/hectare/ano considerando a projeção com o VTN oficial e o VTN de mercado e o grau de uso maior que 80%. Portanto, o potencial de arrecadação seria 25 vezes maior se considerarmos o valor oficial da terra e 133 vezes maior considerando o preço de mercado da terra.

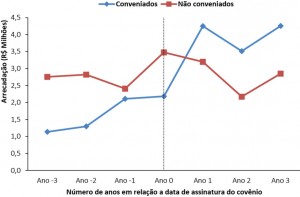

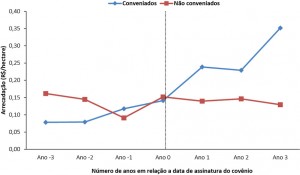

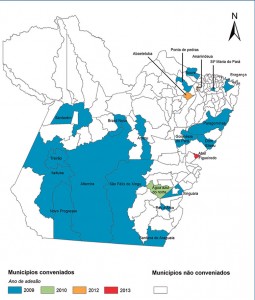

As medidas para melhorar a arrecadação ainda são insuficientes. Desde 2005, a Receita Federal pode transferir para os municípios conveniados a fiscalização do ITR e 100% da receita arrecadada, enquanto que os municípios não conveniados recebem apenas 50% da receita. No Pará, os 21 municípios conveniados dobraram a arrecadação em termos absolutos e por hectare de áreas disponíveis para agropecuária. Enquanto isso, a arrecadação nos municípios não conveniados permaneceu estável. Entretanto, o valor médio arrecadado por hectare (média de R$ 0,35/hectare) nos municípios conveniados ainda foi 34 vezes menor do que nossa estimativa do potencial (R$ 12/hectare/ano) usando o valor de mercado das terras para o Estado. Dois responsáveis pela arrecadação em municípios conveniados confirmaram que, embora devam fazer levantamentos locais do valor da terra nua (VTN), eles continuam usando a tabela de preços estabelecidos pelo Cepaf e não fiscalizam o grau de uso declarado pelos proprietários.

A cobrança efetiva do ITR com as regras atuais incentivaria a produtividade em alguns casos, mas ainda seria insuficiente em outros. A cobrança efetiva do ITR reduziria o lucro de quem ocupa grandes áreas de forma improdutiva e induziria ao aumento de produtividade. Recalculamos o ITR de duas fazendas de baixa produtividade no leste do Pará que sonegaram o imposto a fim de avaliar o impacto da cobrança efetiva no lucro da fazenda.

No primeiro caso, uma fazenda de 1.442 hectares, foi necessário corrigir os valores da área efetivamente usada, o preço da terra de mercado (que foi 98,85% maior do que o declarado) e o grau de utilização do imóvel. Como a produtividade desta fazenda é baixa (apenas 15% do potencial com moderada intensificação), o lucro operacional mesmo sonegando o imposto foi de apenas R$ 80/hectare/ano. Com as correções, o ITR subiria de um centavo por hectare para R$ 97/hectare e, assim, a fazenda teria um prejuízo de R$ 17/hectare/ano. Portanto, neste caso, a cobrança efetiva do ITR seria um estímulo para a melhoria da produtividade desta fazenda. Por exemplo, se a fazenda aumentasse o grau de uso da terra para mais de 80%, a alíquota do imposto baixaria de 3,4% para apenas 0,3% e o valor do imposto a ser pago (R$ 8,57/hectare) cairia para menos de 2% do lucro de uma fazenda produtiva nessa região.

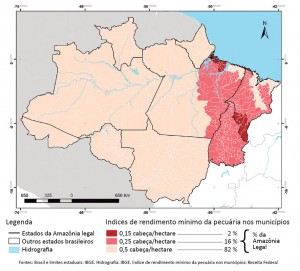

No segundo caso, uma fazenda de 1.500 hectares, corrigimos o preço de mercado da terra de R$ 33,58/hectare para R$ 2.236/hectare. Assim, o ITR a ser pago subiria de R$ 0,06/hectare para R$ 4,15/hectare, o que reduziria o lucro operacional em apenas 2,3%. Neste caso, a correção do valor da terra no cálculo do ITR isoladamente seria insuficiente para induzir uma rápida mudança na intensidade do uso do solo. Pelas regras atuais, esta fazenda ainda seria considerada produtiva, embora sua produtividade seja de apenas um quarto do potencial com moderada intensificação. De fato, em 82% da Amazônia, o índice de produtividade mínimo da pecuária para a fazenda ser considerada produtiva é de apenas 0,5 cabeça/hectare, ou um quarto da produtividade com adoção moderada de tecnologia.

A partir dos resultados apresentados, recomendamos as seguintes medidas para melhorar a arrecadação do ITR e, por conseguinte, desestimular o desmatamento especulativo e estimular o aumento de produtividade nas áreas já desmatadas.

Atualizar dados de valor da terra nua. Os órgãos públicos envolvidos (Receita Federal e prefeituras) devem providenciar, anualmente, a coleta ou aquisição de preços de mercado de terras para que sirvam de referência para a fiscalização, e tais dados devem ser disponibilizados facilmente ao público. Os valores médios de terra estabelecidos pelo Cepaf representam, em média, apenas 7% do valor do mercado por causa dos descontos aplicados, e os valores estabelecidos pelo Incra são, em média, 17% menores do que o do mercado. Portanto, esses órgãos devem buscar atualizar, de fato, os preços pelo mercado. Um bom exemplo de coleta governamental é o Instituto de Economia Aplicada, órgão do governo do Estado de São Paulo, que divulga os preços de terra do Estado na internet. Outra abordagem seria adquirir os dados de empresas privadas que já coletam os preços de terra no mercado.

Utilizar mapas para a fiscalização do ITR. Os órgãos fiscalizadores devem submeter as declarações do ITR a uma análise do tipo malha fina com base em informações geográficas e dos preços de terra. A malha fina geográfica combinaria os mapas dos polígonos dos imóveis (disponível no CAR) com a cobertura do solo (Prodes e TerraClass, do Inpe) para checar informações declaradas sobre as áreas isentas (florestas, vegetação secundária) e áreas de uso (por exemplo, pastos em regeneração do projeto TerraClass). Essas informações serviriam para identificar sonegadores específicos e para definir áreas prioritárias para fiscalização. A realização da malha fina será facilitada pela exigência de o contribuinte inscrever o imóvel no CAR para obter a isenção das áreas florestais legalmente exigidas (Área de Reserva Legal – RL e Área de Preservação Permanente – APP), que foi implementada em 2013. O CAR, que contém o polígono dos imóveis, permitirá o cruzamento individualizado das informações de cada fazenda.

Focar a fiscalização em municípios prioritários. Parte do sucesso do combate ao desmatamento nos últimos anos decorreu do foco em municípios críticos (aqueles que concentravam a maior parte do desmatamento) e nos maiores desmatamentos individuais. Esta mesma abordagem poderia ser usada para combater a sonegação do ITR. A fiscalização com base em malha fina geográfica e de preços permitiria identificar indícios de grandes sonegadores individuais e de regiões com concentração desses indícios. Para focar ainda mais as medidas adicionais da fiscalização e cobrança do ITR (o que muito provavelmente demandaria tratar de recursos administrativos de defesa dos suspeitos de sonegação), seria recomendável priorizar os municípios com maiores taxas de desmatamento e com concentração de terras subutilizadas que tenham bom potencial agronômico (que é um indicador de especulação). De acordo com dados do projeto TerraClass (Inpe e Embrapa), 46 municípios do bioma Amazônia concentraram 50% destes pastos sujos ou o equivalente a 6,7 milhões de hectares em 2007 (Barreto & Silva, 2013). Os dados mais recentes do Projeto TerraClass (atualmente de 2010) poderiam ser usados para a escolha dos municípios prioritários para a fiscalização.

Demandar melhor desempenho dos órgãos responsáveis pela arrecadação do ITR. Recomendamos que os Tribunais de Conta e os Ministérios Públicos considerem demandar que Receita Federal e municípios melhorem a arrecadação do ITR, considerando as implicações deste imposto sobre o desmatamento especulativo e a apropriação do patrimônio público. Em 2004, o baixo desempenho da arrecadação do ITR estimulou um Procurador da República no Estado de São Paulo a recomendar que a Receita Federal realizasse várias atividades para melhorar a arrecadação, incluindo um levantamento do potencial de arrecadação, a integração e cooperação com o Instituto Brasileiro do Meio Ambiente e dos Recursos Naturais Renováveis (Ibama) e o Incra, além de criar grupos especializados na fiscalização deste imposto (Ver MPF, 2004). A ação dos órgãos supervisores é especialmente importante para a fiscalização dos municípios na Amazônia, onde, em muitos casos, o poder político é dominado por pessoas envolvidas com a grilagem de terras e que provavelmente evitariam combater a especulação.

Aumentar os índices de rendimento mínimo da pecuária. Os índices mínimos de rendimento para considerar a pecuária produtiva na Amazônia foram baseados no Censo Agropecuário de 1975 e são extremamente baixos – variando de 12,5% a 25% do rendimento potencial atual com uso moderado de intensificação. Portanto, o governo federal deveria atualizar os índices conforme determina a Lei nº. 8.629/1993. Além de coibir o desmatamento especulativo, a taxação de terras improdutivas melhoraria as condições socioeconômicas, de acordo com a FAO (Órgão das Nações Unidas para a Alimentação e Agricultura), o Banco Mundial e a Comissão Europeia (Popular Coalition to Eradicate Hunger and Poverty, 2000). Os produtores eficientes ganhariam, pois as terras usadas para a especulação tornar-se-iam mais acessíveis para a produção (seja por meio de arrendamento ou venda). O fim do desmatamento especulativo liberaria recursos para atividades produtivas e aumentaria o emprego no meio rural, o que ajudaria a reduzir a pobreza. Por exemplo, se a cobrança do ITR desestimulasse metade do desmatamento atual seriam poupados cerca de R$ 180 milhões por ano com os custos para desmatar 300 mil hectares que seriam subutilizados. Este recurso poderia ser usado para recuperar 120 mil hectares de pastos, que alimentariam 300 mil cabeças de gado. Portanto, os gestores públicos compromissados com a prosperidade e a conservação ambiental deveriam apoiar o aumento do índice mínimo de produtividade.

Desenvolver novas formas de aferição do grau de uso. Se o poder público atualizar os índices mínimos de rendimento, será necessário desenvolver métodos eficazes de verificação. No caso da pecuária, uma abordagem promissora seria usar os dados das agências de vigilância sanitária animal sobre o estoque e comércio de gado para estimar o índice de rendimento. Para tanto, seria necessário que os órgãos fiscais tivessem acesso aos dados das agências de controle animal. Outra possibilidade seria usar o ITR juntamente com o Imposto Sobre Circulação de Mercadorias e Serviços (ICMS), pois este último seria menos sonegado do que o primeiro e por ser um indicador da produção.

INTRODUÇÃO

Entre 2005 e 2013, iniciativas governamentais e da sociedade civil ajudaram a reduzir a taxa do desmatamento na Amazônia em 79% em comparação a 2004. O governo aumentou a fiscalização, aplicou penas mais rapidamente, focadas em áreas críticas, e aumentou áreas protegidas, incluindo Terras Indígenas (TI) e Unidades de Conservação (UC). Além disso, campanhas ambientais pressionaram o mercado a boicotar soja de áreas desmatadas ilegalmente a partir de 2006. Ações do Ministério Público e uma campanha do Greenpeace forçaram alguns frigoríficos a se comprometerem a não comprar gado oriundo de áreas desmatadas ilegalmente e registradas no Cadastro Ambiental Rural (CAR).

Apesar dos avanços, a taxa de desmatamento ainda é alta: cerca de 600 mil hectares, em média, entre 2010 e 2013 (Inpe, s.d). Além disso, em 2013, o desmatamento aumentou 29% em relação a 2012, segundo o Inpe (Inpe, s.d.). Considerando que na região existe uma enorme área desmatada mal utilizada que poderia ser aproveitada para aumentar a produção sem novos desmatamentos, por que o desmatamento continua elevado?[1]

O desmatamento excessivo é, em grande medida, decorrente da especulação com terras. Como o governo não controla adequadamente as terras públicas, indivíduos ou grupos organizados buscam ganhar dinheiro tomando posse ilegalmente dessas terras, seja para produzir ou para vender no futuro (Ver exemplo em Brasil, 2002 e Ibama, 2014). Para demonstrar que detêm a posse da terra, os posseiros desmatam prematuramente a área para evitar que outros a ocupem. A situação é preocupante porque ainda existem muitas florestas na Amazônia que são terras públicas – por exemplo, somente o governo federal detém 38 milhões de hectares de terras não destinadas, de acordo com o Programa Terra Legal.

A ocupação de terras públicas continua sendo atrativa por três motivos. Embora a ocupação seja originalmente ilegal, o poder público tem sido pressionado pelos posseiros (incluindo aqueles que são políticos) e tem aprovado regras que permitem regularizar as posses ilegais até uma certa data. Atualmente, a data é dezembro de 2004, de acordo com a lei aprovada em 2009 (Brasil, 2009). Segundo, a regularização geralmente prevê facilidades, como a doação de terras ou a venda por preços abaixo do mercado. Terceiro, quando o governo tenta retomar estas posses, os processos tendem a ser muito longos e, pior ainda, há juízes que consideram que o posseiro só pode ser removido se receber uma indenização pelas benfeitorias (Ver Barreto et al, 2008). Ironicamente, o principal item considerado como benfeitoria é a área desmatada ilegalmente[2].

A especulação é facilitada porque a lei criada para coibi-la, o Imposto sobre a Propriedade Territorial Rural (ITR)[3], é mal aplicada. O ITR estabelece alíquotas mais altas para grandes imóveis rurais com baixo grau de utilização. Entretanto, um técnico da Receita Federal estimou que, em 2002, a arrecadação atingiu apenas 6% do valor potencial no Brasil (Souza, 2004). Segundo um funcionário da Receita Federal, a fiscalização do ITR teria baixa prioridade, pois representa um baixo valor em comparação com outros impostos. Essa observação é corroborada pelo fato de que o ITR corresponde a apenas 0,2% (Brugnaro et al, 2003) da arrecadação federal. Porém, esta lógica de ação da Receita Federal desconsidera os objetivos principais do ITR que vão além da arrecadação fiscal, ou seja, o combate à especulação com terras e seus efeitos colaterais como a apropriação ilegal de terras públicas, o desmatamento excessivo, a baixa produtividade e conflitos violentos. Por exemplo, a arrecadação eficaz do ITR teria ajudado a evitar a ocupação ilegal de terras federais na Amazônia que valem entre R$ 25 bilhões e R$ 50 bilhões (Barreto, 2013).

Neste trabalho avaliamos como o poder público poderia cobrar efetivamente o ITR como parte da estratégia de combate ao desmatamento e para promover o uso mais produtivo das terras já desmatadas. Focamos no Estado do Pará, onde estavam cerca de 50% dos pastos subutilizados na Amazônia em 2010 (Inpe/Embrapa, 2013) e pela facilidade de acesso às informações sobre o CAR e o acesso a dados de campo de algumas fazendas.

Primeiro, estimamos a arrecadação potencial usando dados disponíveis publicamente de imóveis rurais no CAR do Pará e comparamos com a arrecadação que ocorreu em todo o Estado. Esses imóveis incluíram 56% da área desmatada do Pará em áreas tributáveis. Esta avalição permitiu entender os tipos de falhas na arrecadação atual e as ordens de grandeza da sonegação no Estado. Depois, avaliamos se a municipalização da fiscalização do ITR levou ao aumento da arrecadação como esperado. Essa análise é relevante já que desde 2005 (Lei nº. 11.250) a Receita Federal dispõe-se a realizar convênios com as prefeituras para arrecadação do ITR. Sem o convênio, os municípios recebem apenas 50% do valor do imposto, e com convênio, recebem 100%. Em contrapartida, os municípios conveniados são responsáveis pela cobrança, lançamento e fiscalização do imposto, após receberem treinamento da Receita Federal.

Em seguida, estimamos qual seria o impacto de cobrar efetivamente o ITR na rentabilidade de duas fazendas que sonegaram o imposto. Esta análise serviu para avaliar se a cobrança eficaz do ITR poderia induzir ao aumento de produtividade, ou seja, se o detentor do imóvel terá que buscar aumentar a produtividade para baixar a alíquota do imposto se o imposto reduzir significativamente o lucro. Além disso, esta análise permitiu simular o efeito da fiscalização de itens específicos (preço da terra e o grau de utilização da terra) no lucro das fazendas. Essa análise ajudou a considerar as prioridades da fiscalização.

Concluímos com sugestões de medidas que as autoridades deveriam adotar para aumentar a eficácia da arrecadação do ITR.

__________________

[1] Por exemplo, a Embrapa e o Inpe demonstraram que a área de pastos mal utilizados (pastos sujos) somavam cerca de 12 milhões de hectares em 2010 (Inpe & Embrapa, 2011). Além disso, Strassburg et al (2014) estimaram que o Brasil poderia atender à demanda projetada de alimentos até 2040 sem novos desmatamentos, melhorando o uso de 30 milhões de hectares de pastos de baixa produtividade no País.

[2] Embora alguns juízes de primeiro grau ainda sejam favoráveis a indenizações para posseiros de terras públicas, o Superior Tribunal de Justiça (STJ) tem decidido que quem ocupa área pública não tem direito à indenização por benfeitorias que tenha construído, mesmo que a ocupação tenha ocorrido de boa-fé (Ver decisões do STJ de 2008 e 2009 em recurso especial (Resp): REsp 863.939 e REsp 945.055). Portanto, se as decisões do STJ tivessem caráter vinculante, seria extinto o atrativo das indenizações para posseiros.

[3] O imposto sobre terras foi criado pela Constituição de 1891 e foi modificado várias vezes (Assunção & Moreira, s.d). A Lei do ITR atual foi modificada em 1996 (Brasil, 1996).

COMO O ITR É CALCULADO?

O ITR deve ser pago anualmente pelos proprietários ou posseiros de terras rurais com base no valor de mercado da terra e no grau de utilização do imóvel, além de fatores de isenção. O grau de utilização é dado pela divisão da área tributável pela área total do imóvel. A alíquota do imposto varia conforme o tamanho do imóvel e o grau de utilização. Especificamente, o cálculo é baseado na seguinte fórmula, cujos componentes são explicados abaixo com base no manual de preenchimento da declaração do ITR (Brasil, s.d. a).

VTN (Valor da Terra Nua). É o valor de mercado do solo com sua superfície, incluindo as florestas naturais, das matas nativas e das pastagens naturais. O VTN deve, portanto, descontar do valor de um imóvel o valor dos seguintes componentes: i) construções, instalações e benfeitorias; ii) culturas permanentes e temporárias; iii) pastagens cultivadas e melhoradas; iv) florestas plantadas. Os órgãos fundiários em cada região ou as prefeituras conveniadas para receber o ITR devem publicar VTNs de referência para fiscalizar a declaração dos contribuintes. Ver no Quadro 1 como estes valores são estabelecidos no Pará.

Área tributável. É a área passível de exploração agrícola, pecuária, granjeira, aquícola ou florestal e é equivalente a área aproveitável do imóvel. Para estimar a área explorável, deve-se descontar da área total do imóvel as áreas de interesse ambiental obrigadas por lei (Reserva Legal e Área de Preservação Permanente) ou estabelecidas voluntariamente, cobertas por florestas nativas, primárias ou secundárias em estágio médio ou avançado de regeneração, e áreas imprestáveis para uso.

As áreas em pousio para descanso do solo são consideradas utilizadas desde que sob recomendação comprovada por laudo técnico. Já as áreas de floresta secundária em estágios médio e avançado de regeneração (comumente denominadas na Amazônia de juquira ou capoeira) não são consideradas utilizadas e, portanto, são dispensadas do pagamento do ITR.

Alíquota. A alíquota é determinada conforme o tamanho e o grau de utilização do imóvel. O grau de utilização é a proporção do imóvel que é efetivamente utilizada pela atividade rural em relação à área aproveitável do imóvel rural. A área efetivamente utilizada é a porção da área aproveitável do imóvel que no ano anterior à declaração do ITR tenha sido usada com cultivos, exploração florestal, atividades aquícola e granjeira ou servido como pastagens. Para ser considerada efetivamente utilizada, a área deve atingir índices mínimos de produtividade que são estimados pelo governo federal (Brasil, 2000) e que variam conforme o tipo de cultura e região. O produtor deve informar qual a produtividade média das áreas abertas (em cabeça/hectare para pecuária e toneladas/hectare para agricultura) e o governo deve compará-las com o índice de rendimento dado pelo Incra para a região.

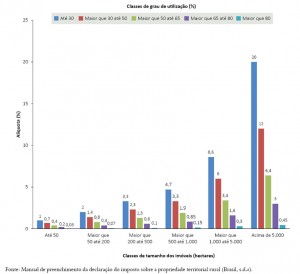

A alíquota varia de zero por cento para um imóvel até 50 hectares com grau de utilização maior que 80% até alíquota de 20% para imóveis maiores que cinco mil hectares com grau de utilização até 30% (Figura 1).

Figura 1. Alíquotas para cálculo do imposto de acordo com as classes de tamanho e do grau de utilização dos imóveis rurais.

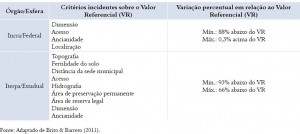

Quadro 1. Os valores referenciais de terra nua no Pará

O valor referencial da terra nua no Estado do Pará é fornecido pelo Instituto de Terras do Pará (Iterpa), por meio do Conselho Estadual de Política Agrícola, Agrária e Fundiária (Cepaf), para terras estaduais, e pelo Incra, para as federais. Para obtenção de preços de terras, estes dois órgãos pesquisam o valor de mercado em diferentes regiões. Entretanto, ambos os órgãos consideram que a função do valor referencial da terra nua é estabelecer o preço de venda de terras públicas, especialmente as posses já existentes. Por isso, eles aplicam critérios de ajuste dos valores que incluem descontos, inclusive pelo tempo decorrido de ocupação (ancianidade); ou seja, quanto mais antiga a ocupação, menor o valor a ser pago[4]. Os descontos podem chegar a 93% do valor do mercado (Tabela 1) e, portanto, geram uma distorção em relação aos parâmetros para fiscalizar o ITR, que deveria ser exclusivamente o valor de mercado.

O Iterpa estabelece os valores finais por região em função do tamanho da área, conforme detalhes no Apêndice I, enquanto o Incra disponibiliza a tabela referencial de preços por região e dividida em valor mínimo, médio e máximo, conforme detalhes no Apêndice II.

Os valores referenciais devem ser atualizados anualmente em nova pesquisa de mercado ou via correção pelo Índice Geral de Preços (IGP-M), calculado pela Fundação Getúlio Vargas (Pará, 2011). O Incra tem atualizado parcialmente as informações de preço de terra federal, enquanto que o Iterpa não atualiza os valores desde 2011.

Tabela 1. Critérios para a formação dos valores referenciais de terra nua estaduais e federais no Pará e respectivas variações mínima e máxima em função destes critérios.

__________________

[4] A consideração da ancianidade é uma das distorções da política de regularização fundiária, pois quem ocupa a terra por mais tempo já se beneficiou dela também por mais tempo. Assim, o posseiro antigo é duplamente beneficiado – pelo tempo de uso gratuito e pelo desconto.

METODOLOGIA

O potencial de arrecadação do ITR no Pará

Para simularmos a arrecadação do ITR, primeiro selecionamos os imóveis rurais disponíveis para a análise. A base para a seleção foram os imóveis registrados no CAR, da Secretaria Estadual de Meio Ambiente do Pará (Sema, s.d.), até fevereiro de 2014. O CAR contém o polígono dos imóveis com o qual podemos avaliar sua cobertura vegetal e, portanto, a área total, a área tributável e as áreas isentas. Para selecionar os imóveis disponíveis, usamos o programa ARCGIS para excluir da base de dados do CAR os imóveis que seriam isentos por serem lotes de projetos de reforma agrária e aqueles que estavam em áreas onde não poderiam ser regularizados, especificamente nas TIs e UCs, exceto das Áreas de Proteção Ambiental (APA) onde imóveis privados podem existir. Além disso, adotamos as seguintes medidas para corrigir sobreposições dos mapas do CAR:

- Nos casos de cadastros com mesma numeração, consideramos o mais recente;

- Nos casos de mapas totalmente sobrepostos em que um era cadastro definitivo e outro provisório, mantivemos o definitivo. Os cadastros provisórios são aqueles que foram enviados pelos proprietários, mas que não passaram por nenhuma validação pela Sema;

- Incluímos os imóveis cuja sobreposição dos mapas foi menor do que 5%;

- No caso de sobreposição de mapas acima de 5%, mantivemos o imóvel com maior área e excluímos o outro.

Seguindo estes critérios, encontramos 53.111 imóveis disponíveis para a análise, os quais somaram 22,6 milhões de hectares (Tabela 2), o equivalente a 56% da área desmatada fora das áreas isentas. Desta forma, foi possível fornecer uma análise parcial do potencial de arrecadação.

Tabela 2. Área e número de imóveis no CAR aptos para análise e daqueles descartados.

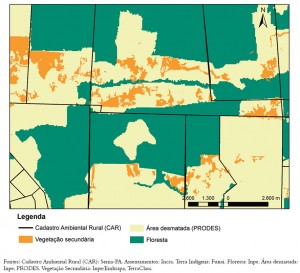

Depois da seleção, estimamos, para cada imóvel, a área total, a área tributável e as áreas isentas. Para calcular a área tributável descontamos da área total do imóvel as áreas de floresta nativa e as florestas secundárias (assumindo que estas estavam em estado avançado de regeneração e seriam isentas). Para isso, cruzamos o mapa do Projeto TerraClass (Inpe/Embrapa, 2011) de 2011 contendo as informações de floresta secundária e o mapa de desmatamento do Inpe (Inpe, s.d.) com as áreas das propriedades declaradas no CAR. A Figura 2 exemplifica o mapa resultante dos cruzamentos, mostrando as áreas tributáveis para um conjunto de imóveis no município de Paragominas.

Depois de estimar a área tributável dos imóveis, simulamos dois cenários potenciais de arrecadação do ITR em função do valor da terra para cada imóvel, como descrito abaixo.

- Alíquota baseada no grau de utilização máxima (maior que 80%) e no Valor da Terra Nua (VTN) estabelecidos nas tabelas referenciais do Iterpa (Apêndice I) e do Incra para as regiões do Estado (Apêndice II). Este cenário refletiria o grau de uso de 87% declarado pelos proprietários segundo Reydon & Plata (2000). Esta análise provavelmente superestima o grau de uso visto que há áreas mal utilizadas no campo. Entretanto, não dispúnhamos de dados para avaliar o grau de uso de cada imóvel.

- Alíquota baseada em grau de utilização máxima (maior que 80%) e no VTN do mercado. Esta análise é relevante, pois os preços de mercado que deveriam ser utilizados na fiscalização são maiores do que os valores utilizados pelo Cepaf e Incra. Portanto, a estimativa com o preço de mercado resultaria em um potencial de arrecadação de acordo com as regras do ITR. Utilizamos os valores de mercado do Anualpec (FNP, 2012) e realizamos coleta de dados em campo, conforme mostrado no Apêndice III.

Os resultados da estimativa de potencial arrecadado foram então comparados com a arrecadação real do ITR por município no Estado do Pará segundo os dados do Tesouro Nacional (Brasil, s.d. b).

Figura 2. Exemplo de área tributável e não tributável para cálculo de ITR após o cruzamento de mapas de cobertura do solo.

O impacto da cobrança adequada do ITR sobre o lucro de fazendas

Estimamos qual seria o impacto de cobrar efetivamente o ITR no lucro operacional de duas fazendas que sonegaram o imposto. Para isso, recalculamos o valor do ITR que deveria ser pago corrigindo as informações declaradas incorretamente. Depois, comparamos o valor recalculado do ITR com o lucro operacional das fazendas. As duas fazendas ficam no município de Paragominas, próximo à rodovia BR-010, no leste do Pará, e praticam pecuária extensiva, com baixa produtividade e receita operacional relativamente baixa (Ver detalhes na seção 4.2). As informações das fazendas foram coletadas por meio de entrevistas com os proprietários e em visitas nos imóveis.

O efeito da municipalização da cobrança do ITR

Para analisar o efeito da municipalização da cobrança do ITR fizemos duas comparações. Primeiro, comparamos os valores arrecadados antes e depois da realização dos convênios com a Receita Federal nos 21 municípios conveniados (Apêndice IV). Depois, comparamos os valores entre municípios conveniados e não conveniados. Como os municípios assinaram convênios em anos diferentes, foi necessário comparar os valores arrecadados considerando o número de anos antes e depois da data de assinatura dos convênios de cada município – especificamente, consideramos três anos anteriores e três anos posteriores ao convênio. Os valores nominais arrecadados foram coletados dos dados contábeis dos municípios no Tesouro Nacional (Brasil, s.d. b) e depois atualizados pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA) para o ano de 2012 a fim de permitir a comparação dos dados de vários anos.

Para avaliar a arrecadação média por hectare dividimos os valores arrecadados pela área do município fora das áreas isentas, conforme descrito na sessão 3.1.

Finalmente, entrevistamos gestores do ITR de dois municípios conveniados com a Receita Federal desde 2009 para saber se e como eles fiscalizam as informações declaradas.

RESULTADOS E DISCUSSÃO

O potencial de arrecadação na área avaliada no Pará

Nossa análise confirma que a arrecadação do ITR no Pará é muito aquém do potencial (Figura 3). A primeira simulação, que considerou os preços de terra oficiais na área avaliada – que continha 56% da área desmatada tributável do Pará –, estimou o potencial de arrecadação em 2011 em R$ 51 milhões, ou quase dez vezes mais do que o que foi arrecadado em todo o Estado segundo a Receita Federal. Essa discrepância indica que os proprietários e posseiros de terras subdeclaram os valores de terra e exageram as declarações sobre as áreas isentas (por exemplo, floresta e vegetação secundária).

A segunda simulação, considerando os preços de mercado das terras, que são maiores do que os valores oficiais de referência, mostrou um potencial de arrecadação de R$ 271 milhões. Este valor foi cerca de 50 vezes maior do que foi arrecadado em todo o Estado e aproximadamente cinco vezes maior do que a simulação que considerou os valores de referência oficiais. Esta análise ressalta o efeito da sonegação de informação sobre o valor das terras pelos declarantes e da falta de atualização dos preços de terras oficiais usados pelo Cepaf e pelo Incra. Os valores de terra estabelecidos pelo Cepaf estão 93% menores do que o valor do mercado por causa dos descontos aplicados e da falta de atualização (Tabela 1). E os valores federais estabelecidos pelo Incra estão, em média, 17% menores do que o mercado (Figura 4).

Figura 3. Valor arrecadado do ITR em todo o Pará e as estimativas do potencial de arrecadação em imóveis totalizando 56% das áreas desmatadas tributáveis do Estado, considerando o preço da terra oficial e de mercado em 2011.

Figura 4. Valor médio da terra nua (R$/ha) de acordo com o Cepaf, o Incra e o mercado em 47 municípios do Estado do Pará.

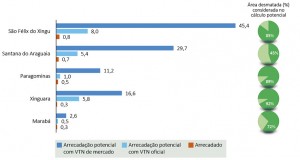

Os cinco municípios que tiveram maior arrecadação oficial teriam um potencial de arrecadação 42 vezes maior considerando o preço de mercado das terras, mas com variações marcantes entre eles (Figura 5). Por exemplo, a arrecadação em Marabá poderia ser cerca de 10 vezes maior com base no cruzamento das informações que fizemos e usando o preço de mercado das terras. Enquanto que em São Félix do Xingu, a arrecadação poderia ser 54 vezes maior. Essas diferenças refletem vários fatores, como a diferença da área com cobertura de CAR que usamos para a análise e a extensão de assentamentos de reforma agrária (isentos de arrecadação) em cada município.

Figura 5. Valor arrecadado do ITR e as estimativas do potencial de arrecadação considerando o preço da terra oficial e de mercado em 2011 nos principais municípios com arrecadação do Pará.

A estimativa do ITR arrecadado por hectare seria outra forma de avaliar o potencial da arrecadação. O ITR médio arrecadado em todo o Estado equivaleu a R$ 0,09/hectare, enquanto o potencial de arrecadação na área avaliada foi de respectivamente R$2,26/hectare/ano e R$ 12/hectare/ano considerando a projeção com o VTN oficial e o VTN de mercado e o grau de uso maior que 80%. Portanto, o potencial de arrecadação seria 25 vezes maior considerando o valor oficial da terra e 133 vezes maior considerando o preço de mercado da terra.

Vale notar que o potencial de arrecadação nas áreas avaliadas é provavelmente ainda maior do que estimamos dado que consideramos que todos os imóveis atingiram um grau de uso superior a 80%. Porém, com base em visitas de campo, sabemos que parte das áreas desmatadas é subutilizada. Outras análises mais detalhadas seriam necessárias para a aferição do grau de uso, como a verificação de imagens de satélite de alta resolução e dados de rebanho em cada imóvel (aos quais somente as agências de defesa sanitária possuem acesso).

O impacto da cobrança adequada do ITR sobre o lucro da fazenda

Calculamos o ITR de duas fazendas que sonegaram o imposto para avaliar o impacto da cobrança efetiva no seu lucro. A cobrança do ITR de acordo com as regras atuais reduziria o lucro operacional das fazendas e seria suficiente para estimular o aumento de produtividade em alguns casos, mas seria insuficiente em outros.

As duas fazendas avaliadas apresentaram produtividade ligeiramente abaixo da média na região leste do Pará e uma situação típica em termos financeiros.

Devido à baixa produtividade, o lucro operacional é baixo, mas ainda foi positivo: R$ 80/hectare/ano e R$ 180/hectare/ano. Porém, quando consideramos os custos de longo prazo como a depreciação da infraestrutura e os custos de manter a fertilidade da terra, as fazendas dariam prejuízo. No entanto, os fazendeiros podem manter ganhos pela valorização da terra.

A fazenda I, de 1.442 hectares, pagou irrisórios R$ 11 de ITR total ou um centavo por hectare (Tabela 3). Para recalcular o imposto devido foi necessário corrigir três itens. Primeiro, o fazendeiro declarou a abertura de menos de 20% da área total, a fim de isentar mais de 80% do imóvel de tributação como floresta. Porém, quase 100% da área é desmatada e, portanto, tributável[5]. Segundo, o valor da terra deveria ser corrigido de R$ 34/hectare para R$ 2.942/hectare, que era o valor real de mercado – ou seja, uma diferença de 98,85%. Terceiro, o grau de uso deveria ser corrigido da classe > 80% para a classe > 50% e < 65%, pois uma parte de pasto estava degradada e sem uso. Desta forma, a alíquota a ser cobrada deveria subir de 0,3% para 3,40% considerando a classe de tamanho da fazenda. Considerando estas correções, o ITR a ser pago deveria ter sido R$ 140 mil para toda a fazenda, ou o equivalente a R$ 97/hectare. Assim, a cobrança efetiva do ITR transformaria o lucro operacional da fazenda (R$ 82/hectare) em um prejuízo operacional de R$ 15,00/hectare. Neste caso, a cobrança efetiva do imposto tenderia a ser um estímulo para a melhoria da produtividade desta fazenda. Por exemplo, a fazenda precisaria aumentar o grau de uso da terra e aumentar a lucratividade para conseguir pagar o imposto devido. Para um grau de uso maior que 80% a alíquota correspondente é 0,3%, o que resultaria em um ITR de apenas R$ 8,57/hectare, ou menos de 2% do lucro de uma fazenda produtiva nesta região.

Simulamos também a correção parcial da declaração da Fazenda I para demonstrar o efeito da correção de cada informação. Notamos que as correções isoladas do preço, da área desmatada e do grau de uso não resultariam em ganhos significativos da arrecadação (Tabela 3). A correção conjunta da área desmatada e do preço da terra aumentaria o imposto para R$ 8,57/hectare ou cerca de 10% do lucro operacional, e poderia ser um incentivo leve a melhoria da produtividade.

A fazenda II, de 1.500 hectares, pagou apenas R$ 93 de ITR total em um ano, ou seis centavos por hectare (Tabela 4). Esse baixo valor decorreu do uso do VTN considerado pelo Cepaf de apenas R$ 33,58/hectare. Porém, o VTN de mercado da fazenda é R$ 2.236/hectare – ou seja, uma diferença de 88,5%. Assim, corrigindo o VTN, o ITR total devido seria R$ 6.218 ou R$ 4,15/hectare, o que levaria a uma redução do lucro operacional (R$ 180/hectare) em 2,3%. Esta pequena redução do lucro provavelmente seria insuficiente para induzir uma rápida mudança na intensidade do uso do solo.

O caso desta fazenda revela uma limitação das regras atuais do ITR. Embora a produtividade desta fazenda tenha sido baixa (0,72 animal/hectare/ano), está acima dos índices de rendimento mínimo da pecuária na Amazônia, de acordo com o ITR. Tais índices são defasados e muito baixos, conforme descrito no Quadro 2.

__________________

[5] Nesta análise focamos apenas na cobrança do ITR. Entretanto, o desmatamento da Reserva Legal desta fazenda constitui-se um crime ambiental. Para sanar esta situação, o fazendeiro deveria restaurar quase 50% do imóvel ou compensar a área desmatada em outra área. A fiscalização ambiental, portanto, teria um impacto no desempenho financeiro da fazenda, o qual desconsideramos nesta análise.

Tabela 3. Comparação do ITR declarado com o que deveria ser pago considerando a correção de variáveis de cálculo em uma fazenda de 1.442 hectares na região de Paragominas. Em vermelho estão destacadas as informações corrigidas que alteram o restante dos dados. Lotação média do pasto (Unidades animal/ha) = 0,67; Produtividade (arrobas produzidas por hectare por ano) = 3

Tabela 4. Comparação do ITR declarado com o que deveria ser pago considerando a correção de variáveis de cálculo em uma fazenda de 1.500 hectares na região de Paragominas. Em vermelho destaca-se a informação corrigida que altera o restante dos dados. Lotação média do pasto (Unidades animal/ha) = 0,72; Produtividade (arrobas produzidas por hectare por ano) = 5

Quadro 2. O índice de rendimento mínimo da pecuária na Amazônia

Os índices atuais de rendimento mínimo da pecuária na Amazônia foram estabelecidos pelo Ministério da Agricultura e Incra (Brasil, 1980) em 1980 com dados do Censo Agropecuário de 1975 e variam de 0,15 a 0,5 cabeças por hectare (Figura 6). Consideramos que estes índices são inadequados para estimular a produtividade, pois estão bem abaixo da média regional de cerca de 1,0 cabeça/hectare (Barreto & Silva, 2013; FNP, 2012), a qual ainda é bem abaixo do potencial, que está acima de 2,5 cabeças/hectare (Homma et al, 2006).

A distribuição dos índices no mapa ajuda também a demonstrar a inadequação dos mesmos. Na Amazônia oriental, que possui melhores condições de infraestrutura do que no oeste, atribui-se os mais baixos índices mínimos de produtividade. Além disso, as regiões mais produtivas, como Mato Grosso, Rondônia e Acre, aparecem com o mesmo índice de regiões com menor potencial, como o Amazonas.

Desde 2003, movimentos sociais têm demandado a atualização dos índices para todo o Brasil, os quais são usados também como parâmetro para definir as terras improdutivas passíveis de desapropriação para reforma agrária. Em 2009, o ex-presidente Luís Inácio da Silva prometeu atualizar os índices por meio de portaria já preparada de acordo com o que é estabelecido em lei de 1993[6] (Gonçalves, 2009). Segundo o Ministério do Desenvolvimento Agrário, os novos índices considerariam a média de produtividade entre 1996 e 2007 com base nos levantamentos da Produção Agrícola Municipal (PAM), realizados pelo Instituto Brasileiro de Geografia e Estatística (IBGE). Segundo reportado em 2009 (Gonçalves, 2009), os dados novos aumentariam, em média, em 100% o índice de produtividade mínimo, mas menos de 7% das propriedades rurais brasileiras seriam afetadas devido aos ganhos de produtividade nos últimos 30 anos. Entretanto, pressionado por líderes do setor rural empresarial (Camargo, 2009), o ex-presidente não atualizou os índices, e os movimentos sociais continuam pressionando pela atualização (Ver MST, 2014).

Figura 6. Distribuição do índice de rendimento mínimo da pecuária estabelecido para a declaração do ITR

__________________

[6] Lei nº 8.629, de 25 de fevereiro de 1993. Art. 11. Os parâmetros, índices e indicadores que informam o conceito de produtividade serão ajustados, periodicamente, de modo a levar em conta o progresso científico e tecnológico da agricultura e o desenvolvimento regional, pelos Ministros de Estado do Desenvolvimento Agrário e da Agricultura e do Abastecimento, ouvido o Conselho Nacional de Política Agrícola (Brasil, 1993).

O efeito da municipalização da cobrança do ITR

Após assinarem convênios com a Receita Federal para arrecadar o ITR no Pará, 21 municípios dobraram a arrecadação tanto em termos absolutos quanto por hectare de áreas disponíveis para agropecuária (Figuras 7 e 8). Enquanto isso, a arrecadação por hectare nos municípios não conveniados permaneceu estável. Entretanto, o valor médio arrecadado por hectare (média de R$ 0,35/hectare) nos municípios conveniados ainda é muito abaixo da nossa estimativa do potencial (R$ 12/hectare/ano) usando o valor de mercado das terras para o Estado.

As causas da arrecadação abaixo do potencial que citamos são consistentes com as declarações que obtivemos de dois municípios conveniados: embora possam fazer levantamentos locais do VTN, eles continuam usando a tabela de preços estabelecida pelo Cepaf para a fiscalização e não fiscalizam o grau de uso declarado pelos proprietários.

A baixa fiscalização municipal no país inteiro foi reconhecida pelo coordenador-geral de fiscalização da Receita Federal, que declarou em 2013 que “a grande maioria da arrecadação total feita, o equivalente a 82%, veio dos municípios conveniados, sem nenhum tipo de fiscalização.” Segundo ele, a arrecadação poderia ser duplicada (FNP, s.d.). Para tentar melhorar a fiscalização, o governo federal criou em 2008 um Comitê Gestor do Imposto sobre a Propriedade Territorial Rural (CGITR) composto por seis membros, dos quais três são representantes dos municípios e da administração tributária federal (Brasil, 2008). O CGITR ordenou a realização de fiscalização piloto em dois municípios no Estado da Bahia, em 2012 (Receita Federal, 2012). Entretanto, um funcionário da Receita Federal no Pará desconhecia o resultado destes pilotos e o que tem sido feito pelos municípios no Pará. De fato, nós também não encontramos nenhuma publicação com os resultados dos pilotos de fiscalização.

Por outro lado, a Confederação Nacional dos Municípios (CNM) tem criticado os poucos avanços do governo federal na municipalização da fiscalização do ITR. Segundo a CNM (2012), desde 2002, quando a Constituição Federal foi alterada para permitir a municipalização, o governo federal tem falhado e atrasado nas definições das regras, na criação de procedimentos, sistemas de informação e capacitação para a ação dos municípios. Ainda segundo a CNM, os avanços, como a criação do CGIRT, dependeram de pressões realizadas na Marcha a Brasília em defesa dos Municípios de 2008 e de 2011.

Figura 7. Montante arrecadado pelo ITR nos municípios com e sem convênio com a Receita Federal no Pará, nos anos anteriores e posteriores à adesão

Figura 8. Arrecadação do ITR por hectare de área disponível para atividades agropecuárias nos municípios com e sem convênio com a Receita Federal no Pará, nos três anos anteriores e posteriores à adesão.

RECOMENDAÇÕES

Nossas análises indicam que a arrecadação do ITR no Pará está bem abaixo do potencial e, portanto, sua eficácia para coibir a especulação fundiária e estimular o aumento da produtividade é baixa. Recomendamos as seguintes medidas para melhorar a arrecadação do ITR.

Atualizar e fiscalizar o valor de terra de mercado declarado. Nossa análise indica que a subdeclaração dos preços de terras é frequente, que os preços oficiais usados como referência para fiscalização estão muito abaixo do mercado e que a fiscalização é ineficaz. Como ficou evidente em 47 municípios, os descontos do Cepaf para quem compra terra pública tornam os preços irrisórios em relação ao mercado. Os preços de terra oficiais para fiscalização do ITR devem ser baseados apenas no mercado e desconsiderar tais descontos. Os órgãos públicos envolvidos (Receita Federal e prefeituras) devem providenciar anualmente a coleta ou a aquisição dos valores de terra nua de mercado para que sirvam de referência para a fiscalização, e tais dados devem ser disponibilizados facilmente para o público. Por exemplo, o Instituto de Economia Aplicada, órgão do governo do Estado de São Paulo, divulga os preços de terra na internet em um sistema que poderia ser copiado por outros Estados. O sistema[7] divulga frequentemente o valor de mercado da terra médio, mínimo e máximo, por tipo de uso e regiões do Estado. Outra possibilidade seria adquirir os dados de consultorias que publicam anualmente os preços de terras. Por exemplo, a Informa Economics (FNP) divulga preços de terra por mesorregiões estaduais, discriminando os tipos de cobertura do solo (mata, pastagem e terra agrícola) e outras características, como o grau de acessibilidade e distância de estradas federais. Essas características permitem referências com ampla diversidade de preços para facilitar a fiscalização.

Utilizar mapas para a fiscalização do ITR. Os órgãos fiscalizadores devem submeter as declarações do ITR a uma análise do tipo malha fina com base em informações geográficas e dos preços de terra. A malha fina geográfica combinaria os mapas dos polígonos dos imóveis (disponível no CAR) com a cobertura do solo (Prodes e TerraClass, do Inpe) para checar informações declaradas sobre as áreas isentas (florestas, vegetação secundária) e áreas de uso (por exemplo, pastos em regeneração do projeto TerraClass). Essas informações serviriam para identificar sonegadores específicos e para definir áreas prioritárias para fiscalização. A realização da malha fina será facilitada pela exigência de o contribuinte inscrever o imóvel no CAR para obter a isenção das áreas florestais legalmente exigidas (Reserva Legal e APP), que foi implementada em 2013. Estes cruzamentos de mapas podem ser realizados rapidamente, para todos os imóveis do país, por especialistas em geoprocessamento, sejam eles prestadores de serviços ou dos próprios órgãos públicos com corpo técnico nesta área (Ibama, Inpe, secretarias de meio ambiente), em convênio com as prefeituras e/ou Receita Federal. De posse dos imóveis detectados com inconsistências pela malha fina geográfica e do valor da terra, as prefeituras ou Receita Federal demandariam informações adicionais ou autuariam os contribuintes dependendo do tipo de inconsistência.

Focar ações de fiscalização em municípios prioritários. Parte do sucesso do combate ao desmatamento nos últimos anos decorreu do foco em municípios críticos (aqueles que concentravam a maior parte do desmatamento) e nos maiores desmatamentos individuais. Esta mesma abordagem poderia ser usada para combater a sonegação do ITR. A fiscalização com base em malha fina geográfica e de preços permitiria identificar indícios de grandes sonegadores individuais e de regiões com concentração destes indícios. Para focar ainda mais as medidas adicionais da fiscalização e cobrança do ITR (o que muito provavelmente demandaria tratar de recursos administrativos de defesa dos suspeitos de sonegação) seria recomendável priorizar os municípios com maiores taxas de desmatamento e com concentração de terras subutilizadas que tenham bom potencial agronômico (que é um indicador de especulação). Por exemplo, Barreto e Silva (2013) usaram dados de 2007 do Projeto TerraClass para identificar os municípios com concentração de terras subutilizadas, considerando a área de pasto sujo em terras com potencial agronômico bom e regular. Eles encontraram que 46 municípios do bioma Amazônia concentravam 50% destes pastos, ou o equivalente a 6,7 milhões de hectares em 2007. Esta lista poderia ser atualizada com os dados mais recentes do TerraClass (atualmente de 2010) para guiar a fiscalização e avaliar o grau de uso destes imóveis.

Demandar melhor desempenho dos órgãos responsáveis pela arrecadação do ITR. Nossa análise indica que as instituições responsáveis pela arrecadação do ITR têm falhado. Por isso, recomendamos que os órgãos supervisores, como os Tribunais de Conta e o Ministério Público, considerem demandar o melhor desempenho destas instituições, dadas as implicações do ITR sobre o desmatamento especulativo e a apropriação do patrimônio público. Um exemplo deste tipo de ação ocorreu em 2004, no Estado de São Paulo. O baixo desempenho da arrecadação do ITR estimulou um Procurador da República a recomendar que a Receita Federal realizasse várias atividades para melhorar a arrecadação, incluindo um levantamento do potencial de arrecadação, a integração e cooperação com o Ibama e o Incra e realizar estudos, além de criar grupos especializados na fiscalização deste imposto (Ver MPF, 2004). Para planejar suas ações, os órgãos supervisores poderiam monitorar se os preços de terras considerados como referência pelos municípios e a Receita Federal são compatíveis com os preços de terras do mercado, e se a arrecadação é crescente e compatível com o potencial de arrecadação nos municípios que concentram as terras subutilizadas. A supervisão é especialmente importante nos municípios da Amazônia, onde, em muitos casos, o poder político local é dominado por pessoas envolvidas com a grilagem de terras públicas (Ver exemplos em Ipam, 2006), o que poderia resultar em baixo interesse das prefeituras em fiscalizar o ITR.

Aumentar os índices de rendimento mínimo da pecuária. Mesmo melhorando a fiscalização, a arrecadação pode continuar insuficiente para coibir a especulação, pois os índices mínimos de rendimento para considerar a pecuária produtiva na Amazônia são muito baixos – variando de 12,5% a 25% do rendimento potencial atual com uso moderado de intensificação. Portanto, o governo federal deveria atualizar os índices conforme determina a Lei nº. 8.629/1993 (Ver Quadro 2). Além de coibir o desmatamento especulativo, a taxação adequada de terras improdutivas melhoraria indicadores sociais, de acordo com a FAO (Órgão das Nações Unidas para a Alimentação e Agricultura), o Banco Mundial e a Comissão Europeia (Popular Coalition to Eradicate Hunger and Poverty, 2000). Os produtores eficientes ganhariam, pois as terras usadas para a especulação se tornariam mais acessíveis para a produção (seja por meio de arrendamento ou venda). Coibir o desmatamento especulativo pouparia recursos que poderiam ser investidos na produção e aumentaria o emprego no meio rural, o que ajudaria a reduzir a pobreza. Por exemplo, se a cobrança do ITR desestimulasse metade do desmatamento atual seriam poupados cerca de R$ 180 milhões por ano com os custos para desmatar 300 mil hectares que seriam subutilizados. Este recurso poderia ser usado para recuperar 120 mil hectares[8] de pastos, que alimentariam um rebanho de 300 mil cabeças de gado. Os proprietários rurais produtivos não seriam atingidos negativamente pela atualização dos índices, pois continuariam pagando alíquotas menores. Portanto, os gestores públicos compromissados com a prosperidade e a conservação ambiental no meio rural deveriam apoiar o aumento do índice mínimo de produtividade.

Desenvolver novas formas de aferição do grau de uso. Atualmente, a fiscalização do grau de uso é menosprezada, pois os índices de rendimento mínimos são muito baixos – ou seja, mesmo uma produção muito baixa é aceitável como produtiva. Porém, se o poder público atualizar os índices mínimos de rendimento, será necessário desenvolver métodos eficazes de verificação. No caso da pecuária, uma abordagem promissora seria usar os dados das agências de vigilância sanitária animal sobre o estoque e transporte de gado (Guia de Transporte Animal) para estimar o índice de rendimento. Para tanto, seria necessário que os órgãos fiscais tivessem acesso aos dados das agências de vigilância animal. Outra possibilidade seria usar o ITR juntamente com o ICMS, pois este último seria menos sonegado do que o primeiro e por ser um indicador da produção (Ver detalhes em Assunção & Moreira, s.d).

__________________

[7] http://ciagri.iea.sp.gov.br/nia1/precor.aspx?cod_tipo=1&cod_sis=8

[8] Considerando o custo de R$ 1.500/hectare para recuperação do pasto.

APÊNDICE I. PREÇO DE TERRAS ESTADUAIS NO PARÁ SEGUNDO O CEPAF

O Cepaf diferencia os preços (R$hectare) pelo tamanho do imóvel e por tipo de comprador, pessoa física ou jurídica (Pará, 2011), conforme as tabelas abaixo para as regiões do Pará.

A seguir, os municípios componentes das regiões de integração do Iterpa.

REGIÃO RIO ARAGUAIA

Água Azul do Norte – Bannach – Conceição do Araguaia – Cumaru do Norte – Floresta do Araguaia – Ourilândia do Norte – Pau d’Arco – Redenção – Rio Maria – Santa Maria das Barreiras – Santana do Araguaia – São Félix do Xingu – Sapucaia – Tucumã – Xinguara.

REGIÃO BAIXO AMAZONAS

Alenquer – Almeirim – Belterra – Curuá – Faro – Juruti – Monte Alegre – Óbidos – Oriximiná – Prainha – Santarém – Terra Santa.

REGIÃO RIO CAETÉ

Augusto Corrêa – Bonito – Bragança – Cachoeira do Piriá – Capanema – Nova Timboteua – Peixe Boi – Primavera – Quatipuru – Salinópolis – Santa Luzia do Pará – Santarém Novo – São João de Pirabas – Tracuateua – Viseu.

REGIÃO RIO CAPIM

Abel Figueiredo – Aurora do Pará – Bujaru – Capitão Poço – Concórdia do Pará – Dom Eliseu – Garrafão do Norte – Ipixuna do Pará – Irituia – Mãe do Rio – Nova Esperança do Piriá – Ourém – Paragominas – Rondon do Pará – Tomé-Açu – Ulianópolis.

REGIÃO CARAJÁS

Bom Jesus do Tocantins – Brejo Grande do Araguaia – Canaã dos Carajás – Curionópolis – Eldorado dos Carajás – Marabá – Palestina do Pará – Parauabepas – Piçarra – São Domingos do Araguaia – São Geraldo do Araguaia – São João do Araguaia.

REGIÃO RIO GUAMÁ

Colares – Castanhal – Curuçá – Igarapé Açu – Inhangapi – Magalhães Barata – Maracanã – Marapanim – Santo Antônio do Tauá – Santa Isabel do Pará – Santa Maria do Pará – São Caetano de Odivelas – São Domingos do Capim – São Francisco do Pará – São João da Ponta – São Miguel do Guamá – Terra Alta – Vigia.

REGIÃO LAGO TUCURUÍ

Breu Branco – Goianésia do Pará – Itupiranga – Jacundá – Nova Ipixuna – Novo Repartimento – Tucuruí.

REGIÃO MARAJÓ

Afuá – Anajás – Bagre – Breves – Cachoeira do Arari – Chaves – Curralinho – Gurupá – Melgaço – Muaná – Ponta de Pedras – Portel – Salvaterra – Santa Cruz do Arari – São Sebastião da Boa Vista – Soure.

REGIÃO METROPOLITANA

Belém – Ananindeua – Marituba – Benevides – Santa Bárbara do Pará.

REGIÃO RIO TAPAJÓS

Aveiro – Itaituba – Jacareacanga – Novo Progresso – Rurópolis – Trairão.

REGIÃO RIO TOCANTINS

Abaetetuba – Acará – Baião – Barcarena – Cametá – Igarapé Mirim – Limoeiro do Ajuru – Mocajuba – Moju – Oeiras do Pará – Tailândia.

REGIÃO RIO XINGU

Altamira – Anapu – Brasil Novo – Medicilândia – Pacajá – Placas – Porto do Moz – Senador José Porfírio – Uruará – Vitória do Xingu.

APÊNDICE II. PREÇOS DE TERRAS FEDERAIS NO PARÁ SEGUNDO A TABELA REFERENCIAL DO INCRA

Os preços são diferenciados por microrregiões do Pará sob a gestão das Superintendências Regionais (SR) do Incra. Ano 2011.

A seguir, os municípios das microrregiões administrados por cada Superintendência Regional (SR) do Incra.

SR-01:

I – CASTANHAL: Benevides, Castanhal, Igarapé-Açu, Inhangapi, Terra Alta, Santa Bárbara do Pará, Santa Isabel do Pará, Santa Maria do Pará, Santo Antônio do Tauá e São Frcº do Pará;

II – SALGADO: Colares, Curuça, Magalhães Barata, Maracanã, Marapanim, Salinópolis, São Caetano de Odivelas, São João de Pirabas, São João da Ponta e Vigia;

III – BRAGANTINA: Augusto Correa, Bragança, Bonito, Capanema, Igarapé-Açú, Nova Timboteua, Peixe Boi, Primavera, Quatipuru, Santarém Novo e Tracuateua;

IV – CAMETÁ: Abaetetuba, Baião, Barcareba, Cametá, Igarapé Miri, Limoeiro do Ajuru, Mocajuba e Oeiras do Pará;

V – TOMÉ-AÇÚ: Acará, Bujaru, Concórdia do Pará, Moju, Tomé-Açú e Tailândia;

VI – GUAMÁ: Aurora do Pará, Capitão Poço, Irituia, Mãe do Rio, São Domingos do Capim e São Miguel do Guamá;

VII – VISEU: Cachoeira do Piriá, Garrafão do Norte, Nova Esperança do Piriá, Ourém, Santa Luzia do Pará e Viseu;

VIII – PARAGOMINAS: Dom Eliseu, Ipixuna do Pará, Paragominas e Ulianópolis.

SR-27:

16 – Tucuruí, Itupiranga, Jacundá, Novo Repartimento, Breu Branco e Nova Ipixuna;

17 – Rondon do Pará e Goianésia do Pará;

18 – São Félix do Xingu, Ourilândia do Norte, Tucumã, Cumarú do Norte e Bannach;

19 – Parauapebas, Curionópolis, Eldorado do Carajás, Água Azul do Norte e Canaã dos Carajás;

20 – Marabá, São João do Araguaia, Brejo Grande do Araguaia, Palestina do Pará e São Domingos do Araguaia;

21 – Redenção, Rio Maria, Xinguara, São Geraldo do Araguaia, Pau d’Arco, Sapucaia e Piçarra;

22 – Conceição do Araguaia, Santana do Araguaia, Santa Maria das Barreiras e Floresta do Araguaia.

APÊNDICE III. PREÇOS MÉDIOS DE TERRA NO MERCADO POR REGIÃO DE INTEGRAÇÃO

APÊNDICE IV. MUNICÍPIOS NO PARÁ CONVENIADOS COM A RECEITA FEDERAL PARA ARRECADAÇÃO DO ITR ATÉ 2012